Понятно, что большое количество из построенных домов возведены на ипотечные деньги. Банкам стала интересна эта сфера и они начали упрощать схемы получения кредитных средств.

Однако всё равно остаются важные моменты, которые нужно знать будущим заёмщикам перед заключением договора. Разберем детально, на что можно получить ипотеку, проценты в 2022 году и нюансы получения кредитных средств.

На что можно получить ипотеку в 2022 году:

- На строительство дома

- На земельный участок

- На участок с домом

Какие бывают ипотеки:

- Семейная ипотека

- Сельская ипотека

- Льготная ипотека

- Дальневосточная ипотека

И приятный бонус. Семьи, в которых с 1 января 2019 года по 31 декабря 2022 года появился/появится третий ребенок, могут получить господдержку для погашения ипотеки - 450 000 рублей. Но ипотечный договор должен быть заключен до 1 июля 2023 года.

На каких земельных участках можно построить жилой дом?

Земли населенных пунктов могут иметь следующие виды разрешенного использования:

- под индивидуальное жилищное строительство (ИЖС)

- для ведения личного подсобного хозяйства (ЛПХ)

- для СНТ

Перед выбором земельного участка (и это будет важно, при оформлении ипотеки) обязательно проверьте категорию земельного участка в виде разрешенного использования.

Посмотреть нужную информацию вы можете на rosreestr.gov.ru

Какие документы понадобятся для получения ипотеки?

На этапе подачи заявки на предварительное одобрение ипотеки заемщик должен предоставить:

- гражданский паспорт;

- СНИЛС;

- справку о доходах по форме 2НДФЛ за последние 12 месяцев;

- копию трудовой книжки, заверенной подписью руководителя и печатью предприятия, или копию трудового договора.

При рассмотрении заявки банк может дополнительно запросить:

- свидетельство о браке, рождении детей;

- справку о дополнительных доходах или подтверждение наличия средств на первоначальный взнос;

- информацию об имуществе, которое можно использовать как залоговое;

- брачный договор, если он заключался.

- предварительный договор купли-продажи;

- документ, подтверждающий право собственности продавца на дом и участок;

- документы, подтверждающие законность права владения землей и недвижимостью: договор дарения, купли-продажи, мены, наследования или выписку из ЕГРН;

- технический паспорт строения;

- кадастровый план земельного участка или выписку из государственного кадастра недвижимости;

- заключение об оценке недвижимости, проведенной независимым экспертом;

- выписку из домовой книги.

- паспорт супруга, если продаваемое имущество нажито в браке;

- нотариально заверенное согласие второго из супругов на продажу недвижимости;

- если есть несовершеннолетние дети или дом ранее был приобретен с участием материнского капитала — разрешение органов опеки на совершение сделки.

Требования к постройкам

Высота дома должна быть не более 3 этажей (или 20 метров).

Информацию можно запросить в администрации муниципального образования или получить онлайн через сайт Федеральной государственной информационной системы территориального планирования.

Также возможно строительство на арендованном участке.

В данном случае необходимо согласовать все постройки с непосредственным владельцем земли и закрепить все юридически. Пункты о строительстве должны фигурировать в договоре об аренде.

Здесь очень важно внимательно подойти к оформлению документации. Если хотя бы один из пунктов договора аренды будет нарушен, владелец имеет право его расторгнуть.

Условия предоставления ипотеки

В 2021 году действует «Сельская ипотека» — программа господдержки для переселенцев в село и уже проживающих в деревнях. Льготная ставка составляет до 3%, а ипотека предоставляется только для покупки жилой недвижимости в населенных пунктах, численность населения которых не превышает 30 тыс. человек. При этом ипотеку можно погасить маткапиталом, она подходит для строящегося и готового жилья, выдается семейным парам и не состоящим в браке гражданам без требований к наличию детей. У программы есть ограничения:

- первоначальный взнос от 10%

- сумма ипотеки не более 3 млн руб. для всей России и 5 млн руб. для ДФО, Ленинградской области и Ямала

- если жилье строится, оно должно быть сдано в срок не позднее 2 лет с момента первого взноса по ипотеке

- минимальная сумма — от 300 тыс. руб.;

- процентная ставка — 5,0% — 12,99%;

- максимальная сумма кредита — до 50 млн руб.;

- размер первоначального взноса — от 30% до 85%;

- срок ипотеки — от 1 года до 30 лет;

- дополнительные возможности — погашение маткапиталом.

Может ли банк отказать в ипотеке на покупку дома

Есть несколько причин, по которым банк может не одобрить заявку:- Низкая платежеспособность заемщика. Даже если доход соответствует установленному в требованиях, но в семье несколько детей или иждивенцев, минимального дохода может быть недостаточно.

- Проверка данных в заявке. Служба безопасности проверяет все данные, указанные в заявлении: стаж и место работы, размер заработной платы. Также проверяют наличие задолженностей по выплате алиментов, штрафов или налогов.

- Плохая кредитная история. Если ранее были просрочки по займам или есть непогашенные кредиты, по которым идет разбирательство. Причиной отказа может стать наличие непогашенных займов.

- Несоответствие дома требованиям банка. При оформлении кредита на покупку дома в частном секторе банк уделяет особое внимание оценке реальной стоимости объекта, его техническому состоянию.

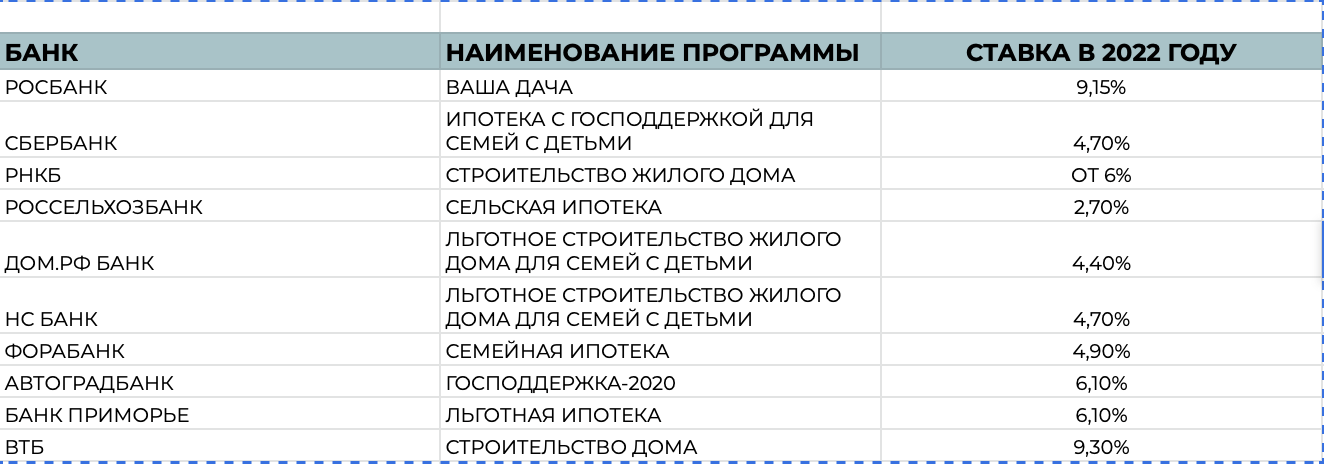

Сравнительная таблица процентов по программам в различных банках

“Дома Лучше” - аккредитованная компания и работает напрямую со всеми ипотечными программами в Сбербанке и “Почта Банке”. Мы помогаем с оформлением и одобрением по ипотеке. Просто напишите нам на info@homesbest.ru или позвоните по номеру 920-03-78.